「3億円の資産があれば、不労所得だけで生活できるのではないか」

そう考える方は多いでしょう。

実際、3億円という資産は一般的なサラリーマンの生涯年収に匹敵する金額です。

しかし、3億円から得られる不労所得で本当に豊かな生活を送れるのか、どのような運用方法が最適なのか、具体的にイメージできない方も少なくありません。

この記事では、3億円の資産から安定的に不労所得を得る方法と、実現可能な生活レベルについて詳しく解説していきます。

資産運用の経験が少ない方でも、適切な方法を選べば3億円の不労所得生活は十分に実現可能です。

最後まで読んで、あなたに合った運用戦略を見つけてください。

3億円から得る不労所得でどのような生活が実現できるか

「3億円という資産があれば、不労所得だけで生活できるのではないか」

多くの方がそう考えるのも無理はありません。

実際のところ、3億円から得られる不労所得でどんな暮らしができるのか、具体的に見ていきましょう。

資産3億円で不労所得生活は可能かを検証

まず結論から言うと、3億円の資産があれば不労所得だけで生活することは十分可能です。

仮に年利4%で運用できた場合、年間1,200万円の不労所得が得られます。

月に換算すると100万円です。

日本の平均的な世帯支出を見てみましょう。

総務省の家計調査によれば、二人以上の世帯で月額約30万円、年間で360万円程度が平均的な支出額となっています。

つまり、3億円を年利4%で運用した場合に得られる不労所得は、一般的な生活費の3倍以上になるわけです。

これだけあれば、かなり余裕のある暮らしができるでしょう。

ただし、運用利回りは変動します。

毎年必ず固定のリターンを得られないことも想定したポートフォリオ・運用を想定する必要があるでしょう。

「高配当銘柄」として知られるJT(日本たばこ産業株式会社)ですが、実際の配当利回りは以下のように変動しています。

年6%程度の不労所得獲得を狙っていたのに、実際には配当利回り4.65%分の配当金しか得られずに生活費が足りなくなった・・・。

ということが無いように、リターンは毎年変動することも想定したポートフォリオの構築と運用が必須なのです。

資産3億円の不労所得で叶える理想の暮らし

では、3億円の不労所得があれば、どのような生活が送れるのでしょうか。

月100万円の不労所得があれば、都心の高級マンションに住みながら、趣味や旅行を楽しむ生活も夢ではありません。

たとえば、家賃20万円の物件に住み、生活費に30万円使っても、まだ50万円が手元に残ります。

この余剰資金で、年に数回の海外旅行や高級レストランでの食事も楽しめるでしょう。

また、不労所得の大きなメリットは時間の自由です。

仕事に縛られることなく、家族との時間を大切にしたり、新しい趣味に挑戦したり、ボランティア活動に参加したりと、自分の価値観に合った生き方ができます。

さらに、3億円の元本は減らさずに運用を続けられるため、将来への不安も少なくなります。

子どもの教育資金や老後の医療費なども、不労所得から賄えるでしょう。

将来の物価上昇や想定外の出費への備え

3億円の不労所得生活を考える上で、忘れてはいけないのが将来のリスクへの備えです。

日本でも少しずつインフレが進んでいます。

年2%のインフレが続けば、20年後には今の100万円が約67万円の価値になってしまいます。

そのため、不労所得を生み出す資産運用では、インフレ率を上回る利回りを確保することが大切です。

株式や不動産など、インフレに強い資産を組み入れることで、購買力の低下を防げます。

また、病気や介護など、予期せぬ出費に備えることも重要でしょう。

3億円の運用益から得られる不労所得の一部を、緊急資金として積み立てておくのがおすすめです。

目安としては、生活費の1年分程度を現金や流動性の高い資産で確保しておくと安心できます。

このように計画的に資産を管理すれば、3億円の不労所得で長期的に安定した生活を送ることができるのです。

3億円の資産から安定的に不労収入を得るための運用手法

3億円という大きな資産を運用する方法は、実はたくさんあります。

それぞれの運用手法には特徴があり、リスクとリターンのバランスも異なります。

ここでは、不労所得を生み出す代表的な4つの方法を詳しく見ていきましょう。

不動産投資で不労所得を得る

不動産投資は、3億円の資産から不労所得を得る王道の方法といえるでしょう。

たとえば、3億円で都心のワンルームマンションを10戸購入したとします。

1戸あたり3,000万円の物件で家賃が月12万円なら、月120万円(年間1,440万円)の家賃収入が見込めます。

不動産投資の魅力は、何といっても安定性です。

入居者さえ確保できれば、毎月決まった家賃が入ってきます。

また、物件の価値自体も資産として残るため、将来的に売却することも可能です。

インフレ時には家賃も物件価格も上昇しやすいので、物価上昇への対策にもなります。

ただし、空室リスクや修繕費用なども考慮する必要があるでしょう。

管理会社に委託すれば手間はかかりませんが、その分コストも発生しますので、表面利回り5%程度の場合は実質利回りは3~4%になることが多いでしょう。

不動産投資では自己資金がいくら必要なのか気になる方は以下の記事をご参考ください。

株式配当で不労所得を得る

株式の配当金も、3億円から不労所得を生み出す有力な選択肢です。

高配当株に投資すれば、年3~5%程度の配当利回りが期待できます。

3億円を配当利回り4%の株式に投資すれば、年間1,200万円の配当収入を得られる計算です。

日本の大手企業なら、銀行株や通信株、商社株などが高配当として知られています。

たとえば、三菱UFJフィナンシャル・グループやNTT、三菱商事などは、安定した配当を続けている企業です。

株式投資のメリットは、流動性の高さでしょう。

不動産と違って、必要なときにすぐ売却できます。

また、配当金だけでなく、株価の値上がり益も期待できるため、トータルリターンが大きくなる可能性もあります。

一方で、株価の変動リスクは避けられません。

配当金は安定していても、元本が減ってしまうケースもあるので、分散投資が欠かせません。

債券で不労所得を得る

より安定性を重視するなら、債券への投資も検討したいところです。

国債や社債といった債券は、満期まで保有すれば元本が戻ってくるため、株式よりもリスクが低いといえます。

米国債なら年利4~5%程度の利回りが期待でき、3億円投資すれば年間1,200~1,500万円の利息収入になります。

債券投資の最大のメリットは、満期時の元本保証です。

発行体が破綻しない限り、約束された利息を定期的に受け取れるため、安定した収入源として機能します。

また、金利上昇局面では新発債の利回りも向上するため、再投資時により高い収益を期待できます。

ただし、インフレリスクには注意が必要です。

固定金利の債券では、物価上昇により実質的な購買力が目減りする可能性があります。

また、満期前に売却する場合は、市場金利の変動により元本割れするリスクもあることを理解しておきましょう。

国債について詳しくは以下の記事をご参考ください。

社債について詳しくは以下の記事をご参考ください。

ファンドで不労所得を得る

ヘッジファンドやプライベートバンクを活用する方法もあります。

これらは富裕層向けのサービスで、プロが資産運用を代行してくれます。

年利回り8~10%を目指すファンドもあり、3億円なら年間2,400~3,000万円の不労所得も夢ではありません。

ファンド投資の魅力は、運用のプロに任せることで、自分では難しい高度な運用戦略を実行できることです。

分散投資やリスクヘッジなどの専門的な手法により、個人では実現困難な安定したリターンを目指せます。

また、様々な投資対象に分散されるため、特定の市場リスクを軽減できるメリットもあります。

ただし、成功報酬として利益の20%程度を支払うケースも多いので、実質的な手取りは少なくなることを理解しておきましょう。

さらに、ファンドの運用方針や投資先が不透明な場合もあるため、十分な調査と理解が必要です。

ヘッジファンドについて詳しくは以下の記事をご参考ください。

プライベートバンクについて詳しくは以下の記事をご参考ください。

資産3億円の不労所得を最大化する資産配分戦略

3億円もの資産があるなら、一つの運用方法に偏るのはもったいないです。

複数の資産に分散することで、リスクを抑えながら不労所得を最大化できます。

ここでは、効果的な資産配分の考え方を具体的に解説していきましょう。

複数の収入源を組み合わせて収益を最大化する

3億円を一つの投資先に集中させるより、複数に分けたほうが安定した不労所得を得られます。

たとえば、以下のような配分を考えてみましょう。

不動産に1億円、株式に1億円、債券に5000万円、ファンドに5000万円という具合に、4つの投資先に分散する方法です。

この配分なら、不動産から年300~400万円、株式配当から300~500万円、債券から200~250万円、ファンドから300~400万円の不労所得が期待できます。

収入源を分けることで、それぞれのメリットを活かせるのがポイントです。

不動産は毎月安定した家賃が入り、株式は成長性が期待でき、債券は元本の安全性が高く、ファンドでは高い収益性を期待できます。

このように性質の異なる資産を組み合わせることで、バランスの取れたポートフォリオが完成するのです。

また、収入のタイミングも分散できます。

家賃は毎月、配当は年2~4回、債券やファンドの利息は年1~2回というように、定期的にキャッシュが入ってくるため、生活費の管理もしやすくなるでしょう。

リスク分散で安定した不労所得を確保する

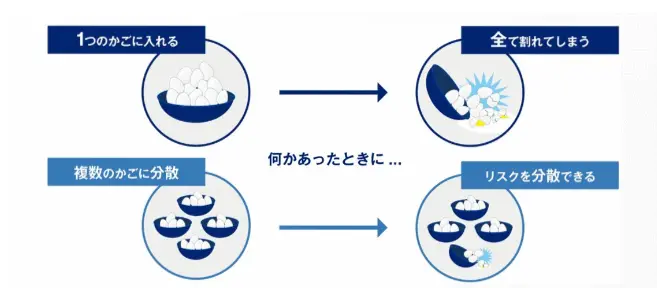

投資の世界では「卵を一つのかごに盛るな」という格言があります。

3億円という大金だからこそ、リスク分散は特に重要です。

一つの投資先が不調でも、他でカバーできる体制を作っておきましょう。

地域の分散も考えたいところです。

国内だけでなく、米国株や米国債券、海外不動産なども視野に入れると、為替リスクはあるものの、より幅広い分散が可能になります。

業種の分散も忘れてはいけません。

株式投資なら、IT企業、金融、製造業、サービス業など、異なる業界の銘柄を選ぶことで、特定の業界不振の影響を最小限に抑えられます。

さらに、投資時期を分散する方法もあります。

3億円を一度に投資するのではなく、数回に分けて投資することで、高値づかみのリスクを減らせるでしょう。

定期的な資産配分の見直しで収益を改善する

資産配分は一度決めたら終わりではありません。

市場環境の変化に応じて、柔軟に調整することが大切です。

年に1~2回は、ポートフォリオの状況を確認しましょう。

当初の配分から大きくずれていたら、リバランスを行います。

たとえば、株価が上昇して株式の比率が上昇したら、一部を売却して債券や不動産、ファンドに振り分けます。

このような調整により、リスクとリターンのバランスを保てます。

また、ライフステージの変化に合わせた見直しも必要でしょう。

若いうちは成長性重視でリスクを取り、年齢を重ねるにつれて安定性重視にシフトしていきます。

このような長期的な視点での調整も、3億円の不労所得を維持するために欠かせません。

運用成績の記録も大切です。

どの投資がうまくいっているか、改善すべき点はないかを定期的にチェックすることで、より効率的な運用が可能になります。

資産3億円から得られる不労所得における税金対策と手取り額シミュレーション

不労所得を考えるとき、つい収入額ばかりに目が行きがちです。

でも実際には、税金を引いた後の手取り額こそが重要。

3億円から得られる不労所得にどんな税金がかかり、どうすれば手取りを増やせるのか。

ここでは具体的な数字を使って解説していきます。

資産3億円の不労所得にかかる税金の種類を把握する

不労所得といっても、収入の種類によって税金の扱いが変わります。

まず不動産収入は「不動産所得」として、給与所得などと合算されて総合課税になります。

所得税率は最大45%、住民税10%を合わせると55%にもなる場合があります。

年間1,000万円の家賃収入があれば、経費を差し引いた後の所得に対して、最大で500万円以上が税金として徴収される可能性があるわけです。

一方、株式の配当金は「配当所得」として扱われます。

上場株式の配当なら、源泉徴収ありの特定口座を選べば、所得税15.315%と住民税5%の合計20.315%で済みます。

総合課税を選択することもできますが、高額所得者の場合は分離課税のほうが有利でしょう。

債券の利息も、国内債券なら20.315%の源泉分離課税です。

外国債券の場合は、為替差益が雑所得になることもあるので注意が必要です。

節税対策で手取り額を最大化する

税金を合法的に減らす方法はいくつもあります。

不動産投資なら、減価償却費を活用しましょう。

建物価格1億円の物件なら、年間200~400万円程度を経費計上でき、その分だけ課税所得を減らせます。

管理費や修繕費、固定資産税なども経費になるため、きちんと計上すれば税負担を大幅に軽減できるでしょう。

株式投資では、NISA制度の活用がおすすめです。

新NISAの成長投資枠なら年間240万円まで、生涯で1,200万円まで非課税で運用できます。

配当金にかかる20.315%の税金が免除されるのは大きなメリットです。

法人設立も検討に値します。

個人の所得税率が高い場合、法人税率のほうが低くなることがあります。

また、家族を役員にして所得を分散させる方法もあるでしょう。

実際の手取り額をシミュレーションで確認する

では、3億円の資産運用で実際にどれくらいの手取りになるか、具体的に計算してみましょう。

不動産1億円、株式1億円、債券5000万円、ファンドに5000万円を分散投資した場合のシミュレーションです。

| 投資先 | 投資額 | 年間収入 | 税率 | 手取り額 |

|---|---|---|---|---|

| 不動産 | 1億円 | 400万円 | 約30% | 280万円 |

| 株式配当 | 1億円 | 400万円 | 20.315% | 319万円 |

| 債券利息 | 5000万円 | 200万円 | 20.315% | 159万円 |

| ファンド | 5000万円 | 400万円 | 20.315% | 319万円 |

| 合計 | 3億円 | 1,400万円 | – | 1077万円 |

このシミュレーションでは、年間1,400万円の不労所得から、手取りは1077万円となりました。

月額にすると約90万円です。

もちろん、運用方法や節税対策によって手取り額は変動します。

たとえば、不動産の経費をもっと計上できれば税率が下がりますし、法人化すればさらに有利になるケースもあるでしょう。

大切なのは、税金を考慮した上で運用戦略を立てることです。

3億円で不労所得生活を始めるための資産管理のポイント

3億円という大きな資産を持っていても、管理方法を間違えれば不労所得生活は長続きしません。

計画的な資産管理こそが、安定した不労所得生活の土台となります。

ここでは、実践的な管理方法を順を追って説明していきましょう。

毎月の生活費と必要な不労所得額を算出する

不労所得生活を始める前に、まずは自分がいくら必要なのか把握することから始めましょう。

最初のステップは、現在の支出を洗い出すことです。

家計簿アプリなどを使って、3か月分の支出を記録してみてください。

住居費、食費、光熱費、通信費、交際費、趣味の費用など、項目別に整理すると見えてくることがあります。

意外と無駄な支出が多いことに気づくかもしれません。

次に、不労所得生活で変わる支出を考慮します。

通勤がなくなれば交通費は減りますが、自宅で過ごす時間が増えれば光熱費は上がるでしょう。

また、時間に余裕ができれば、旅行や趣味にお金を使いたくなるかもしれません。

こうして算出した必要額に、余裕を持たせることが大切です。

目安として、必要額の1.3倍程度の不労所得を確保できれば、予想外の出費にも対応できるでしょう。

3億円の資産を効率的に管理する方法を理解する

大きな資産を持つと、管理が複雑になりがちです。

でも、仕組みを作れば意外とシンプルに管理できます。

まず大切なのは、資産の「見える化」です。

エクセルやアプリで資産一覧表を作成し、定期的に更新しましょう。

銀行預金、証券口座、不動産など、すべての資産を一元管理することで、全体像が把握できます。

口座の使い分けも重要なポイントです。

生活費用の口座、投資用の口座、緊急資金用の口座と、目的別に分けておくと管理が楽になります。

不労所得は一度生活費用口座に集約してから、必要に応じて振り分けるといいでしょう。

また、自動化できる部分は積極的に活用します。

家賃収入の振込、配当金の再投資、公共料金の引き落としなど、自動化することで管理の手間を大幅に削減できます。

長期的な資産運用計画を立てる

3億円の不労所得生活を維持するには、10年、20年先を見据えた計画が欠かせません。

まず考えたいのは、資産の取り崩しペースです。

元本を減らさずに運用益だけで生活するのが理想ですが、場合によっては計画的な取り崩しも選択肢になります。

たとえば、90歳までの生活を想定して、徐々に元本を取り崩していく計画も立てられます。

年齢とともに資産配分を変えていくことも大切です。

50代なら成長性のある株式の比率を高めに、70代になったら安定性重視で債券の比率を増やすなど、ライフステージに応じた調整が必要でしょう。

相続対策も早めに検討しておきたいところです。

生前贈与や遺言書の作成、相続税対策など、専門家と相談しながら準備を進めることで、大切な資産を次世代に確実に引き継げます。

資産3億円からの不労所得を安定させるポートフォリオの組み方

せっかく3億円の資産があっても、ポートフォリオの組み方次第で不労所得の安定性は大きく変わってきます。

長期にわたって安定した収入を得るには、守りと攻めのバランスが取れたポートフォリオが必要です。

具体的にどう組み立てればいいのか、詳しく見ていきましょう。

資産の長期的な価値を維持する

3億円の資産価値を長期的に守るには、インフレへの対策が不可欠です。

現金だけで持っていると、インフレによって実質的な価値が目減りしてしまいます。

年2%のインフレが30年続けば、資産価値は約半分になってしまう計算です。

そこで重要になるのが、インフレに強い資産への投資です。

不動産や株式は、長期的にはインフレ率を上回る成長が期待できます。

特に優良企業の株式は、業績成長とともに配当も増えていく傾向があるため、不労所得の増加も見込めるでしょう。

また、金やコモディティへの投資も検討に値します。

これらは通貨価値が下がるときに価格が上昇しやすく、資産の実質価値を守る役割を果たしてくれます。

インフレに強い資産を中心としつつも、現金や債券も一定割合は確保し、バランスを保つことが大切です。

分散投資で安定性を高める

3億円もの資産を一つの投資先に集中させるのは、リスクが高すぎます。

分散投資の基本は、相関性の低い資産を組み合わせることです。

株式が下落しても債券が上昇する、円安でも外貨資産が補うといった具合に、お互いをカバーし合う関係を作ります。

具体的な配分例を見てみましょう。

| 資産クラス | 配分比率 | 金額 | 期待利回り |

|---|---|---|---|

| 国内株式 | 25% | 7,500万円 | 4~5% |

| 外国株式 | 20% | 6,000万円 | 5~7% |

| 国内債券 | 15% | 4,500万円 | 1~2% |

| 外国債券 | 15% | 4,500万円 | 3~4% |

| 不動産 | 20% | 6,000万円 | 3~4% |

| 現金・ その他 | 5% | 1,500万円 | 0% |

このような配分なら、どれか一つが不調でも全体への影響を抑えられます。

地域の分散も忘れてはいけません。

日本だけでなく、米国、欧州、新興国など、世界中に投資することで、特定の国の経済状況に左右されにくくなるでしょう。

市場環境に応じてポートフォリオを調整する

市場は常に変化しています。

一度作ったポートフォリオをそのまま放置していては、最適な状態を保てません。

定期的なリバランスは必須です。

四半期に一度は資産配分をチェックし、大きくずれていたら調整しましょう。

たとえば、株価上昇で株式の比率が目標より10%以上高くなったら、一部を売却して債券や現金に振り替える。

こうすることで、高値で売り、安値で買うという投資の基本を実践できます。

経済情勢の変化にも柔軟に対応する必要があります。

金利上昇局面では債券価格が下がるため、債券の比率を減らして短期金融商品を増やす。

景気後退の兆しが見えたら、株式を減らして現金比率を高めるなど、状況に応じた調整が求められます。

ただし、頻繁な売買は手数料や税金のコストがかさむため、慎重に判断することが大切です。

長期的な視点を持ちながら、必要なときには迅速に行動します。

このバランス感覚が、3億円の不労所得を安定させる鍵となります。

3億円の不労所得運用で活用すべきプロフェッショナルサービス

3億円という大きな資産を運用するとき、すべてを自分一人で管理するのは現実的ではありません。

プロフェッショナルの力を借りることで、より効率的で安全な運用が可能になります。

どんなサービスがあり、どう活用すればいいのか、具体的に解説していきましょう。

専門家のサポートが必要な理由を理解する

なぜ3億円の運用に専門家が必要なのでしょうか。

まず、資産運用の世界は想像以上に複雑です。

税制は頻繁に変わりますし、投資商品も日々新しいものが登場します。

個人がすべての情報を把握し、最適な判断を下すのは困難といえるでしょう。

感情的な判断を避けられるのも、専門家を活用する大きなメリットです。

市場が大きく下落したとき、つい慌てて売却してしまいがちですが、プロは冷静に状況を分析し、長期的な視点でアドバイスしてくれます。

また、3億円規模になると、一般の個人投資家では扱えない商品にもアクセスできるようになります。

プライベートバンクやヘッジファンドなど、富裕層向けの運用商品は、専門家を通じてこそ活用できるものです。

時間の節約も見逃せません。

資産運用には膨大な時間がかかりますが、専門家に任せれば、その時間を家族との時間や趣味に使えます。

不労所得生活の本来の目的を実現できるわけです。

資産運用の専門サービスを効果的に活用する

では、具体的にどんな専門サービスがあるのか見ていきましょう。

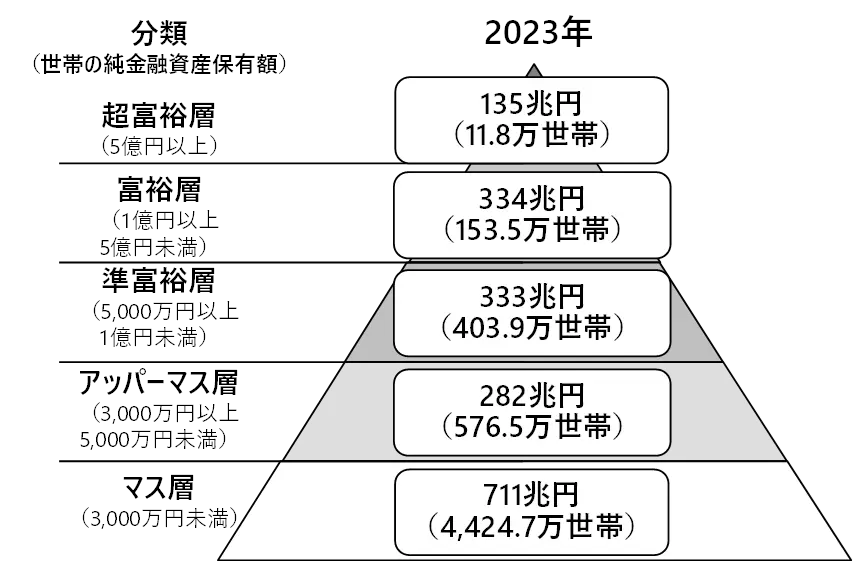

プライベートバンクは、富裕層向けの総合的な資産管理サービスです。

最低預入額は1億円程度からで、資産3億円なら十分に利用できます。

専任の担当者がつき、資産運用から相続対策まで、トータルでサポートしてくれます。

独立系ファイナンシャルアドバイザー(IFA)も選択肢の一つです。

特定の金融機関に属さないため、中立的な立場でアドバイスをもらえます。

手数料は成功報酬型が多く、運用成績に応じて報酬が決まるため、顧客と利害が一致しやすいのが特徴です。

税理士や弁護士といった専門職のサポートも欠かせません。

節税対策や法人設立、相続対策など、資産を守るための法的・税務的なアドバイスは、長期的に見れば大きな価値があります。

信頼できる専門家とのネットワークを築いておくことが、3億円の不労所得生活を成功させる鍵となるでしょう。

よくある質問

3億円の不労所得に関して、多くの方から寄せられる質問をまとめました。

気になる疑問があれば、参考にしてみてください。

まとめ

3億円の資産があれば、不労所得だけで十分に生活していくことが可能です。

年利3~5%の運用で年間900万円から1,500万円の収入が期待でき、適切な運用方法を選べば長期にわたって安定した生活を送れるでしょう。

ただし、成功のカギは計画的な資産管理にあります。

不動産、株式、債券、ファンドなどに分散投資し、税金対策をしっかり行うことで、手取り額を最大化できます。

また、インフレへの備えや定期的なポートフォリオの見直しも欠かせません。

3億円という大きな資産だからこそ、すべてを自分で管理しようとせず、プロフェッショナルのサポートを活用することをおすすめします。

プライベートバンクやIFAなど、富裕層向けのサービスを上手に使えばより効率的で安全な運用が実現できるはずです。

不労所得生活は夢ではありません。

この記事で紹介した方法を参考に、あなたに合った運用戦略を見つけて、理想の生活を実現してください。

コメント