3億円という大きな資産を持っているあなたは、この資産をただ銀行に預けているだけでは、実はもったいないことをご存知でしょうか。

現在の普通預金金利はわずか0.001%程度で3億円を預けても年間たった3万円の利息しか得られません。

物価上昇が続く今、資産運用をしないことは実質的な資産の目減りを意味します。

一方で、適切な資産運用を行えば年利3%で900万円、5%なら1,500万円もの収益を期待することが可能です。

この記事では、3億円の資産運用で安定した生活を実現するための具体的な方法を解説します。

資産運用が初めての方でも、リスクを抑えながら着実に資産を増やす方法を分かりやすく説明しますので、3億円という資産を最大限に活かすためにもぜひ最後までお読みください。

3億円の資産運用で安定した生活を実現する方法

現実を見てみると、多くの方が3億円をそのまま銀行に預けているケースが少なくありません。

普通預金の金利は0.001%程度なので、3億円を預けても年間でわずか3万円の利息しか受け取れないのが実情です。

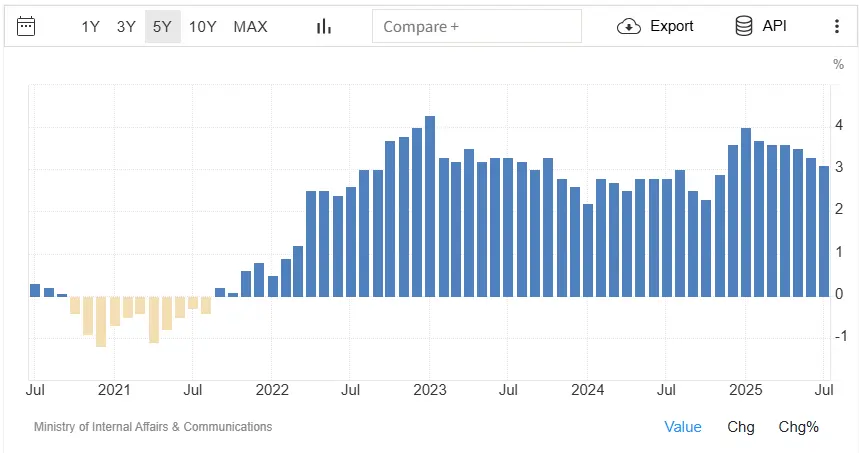

さらに深刻なのは、インフレによる資産価値の目減りです。

日本でも年2%以上の物価上昇が続いており、何もしなければ実質的に資産が減っていく状況にあります。

引用:TRADE ECONOMICS

しかし、3億円の資産運用を始めることで、このような損失を防ぎながら豊かな生活を実現させることが可能となります。

3億円という資産があれば、働かなくても運用収益だけで十分な生活が送れることをご存知でしょうか。

たとえば年利3%で運用した場合、年間の収益は900万円になります。

これは一般的なサラリーマンの平均年収を上回る金額です。

もし年利5%なら1,500万円、7%なら2,100万円もの収入を得られる計算になるでしょう。

- 年利3%:3億円×3%=900万円

- 年利5%:3億円×5%=1500万円

- 年利7%:3億円×7%=2100万円

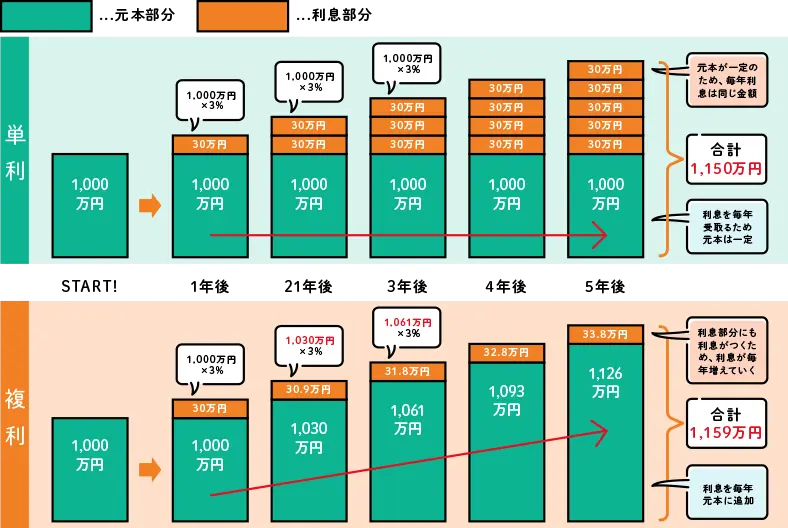

また、資産運用で最も注目すべきなのが複利の効果です。

複利とは、運用で得た利益を元本に加えて再投資することで、雪だるま式に資産が増えていく仕組みのことを指します。

具体的な例を見てみましょう。

3億円を年利5%で運用した場合、1年目は1,500万円の利益が出ます。

この利益を再投資すると、2年目の元本は3億1,500万円になり、利益は1,575万円に増加します。

10年後には約4億8,900万円、20年後には約8億円まで資産が膨らむ計算になるのです。

| 年 | 元本 | 利益 | 元利合計 |

|---|---|---|---|

| 1年目 | 300,000,000円 | 15,000,000円 | 315,000,000円 |

| 2年目 | 315,000,000円 | 15,750,000円 | 330,750,000円 |

| 3年目 | 330,750,000円 | 16,537,500円 | 347,287,500円 |

| 4年目 | 347,287,500円 | 17,364,375円 | 364,651,875円 |

| 5年目 | 364,651,875円 | 18,232,594円 | 382,884,469円 |

| 6年目 | 382,884,469円 | 19,144,223円 | 402,028,692円 |

| 7年目 | 402,028,692円 | 20,101,435円 | 422,130,127円 |

| 8年目 | 422,130,127円 | 21,106,506円 | 443,236,633円 |

| 9年目 | 443,236,633円 | 22,161,832円 | 465,398,465円 |

| 10年目 | 465,398,465円 | 23,269,923円 | 488,668,388円 |

| 20年目 | 773,222,885円 | 38,661,144円 | 795,992,054円 |

一方で、利益を再投資しない単利運用では、10年後4.5億円、20年後でも6億円です。

| 年 | 元本 | 利益 | 元利合計 |

|---|---|---|---|

| 1年目 | 300,000,000円 | 15,000,000円 | 315,000,000円 |

| 2年目 | 300,000,000円 | 15,000,000円 | 330,000,000円 |

| 3年目 | 300,000,000円 | 15,000,000円 | 345,000,000円 |

| 4年目 | 300,000,000円 | 15,000,000円 | 360,000,000円 |

| 5年目 | 300,000,000円 | 15,000,000円 | 375,000,000円 |

| 6年目 | 300,000,000円 | 15,000,000円 | 390,000,000円 |

| 7年目 | 300,000,000円 | 15,000,000円 | 405,000,000円 |

| 8年目 | 300,000,000円 | 15,000,000円 | 420,000,000円 |

| 9年目 | 300,000,000円 | 15,000,000円 | 435,000,000円 |

| 10年目 | 300,000,000円 | 15,000,000円 | 450,000,000円 |

| 20年目 | 300,000,000円 | 15,000,000円 | 600,000,000円 |

この差額こそが、複利効果の威力を物語っています。

長期的な視点で3億円の資産運用を考えるなら、複利の力を最大限に活用することが成功への近道といえるでしょう。

ただし、すべての利益を再投資する必要はありません。

生活費として一部を使いながら、残りを再投資するバランス型の運用も可能です。

3億円を資産運用する前に知っておくべき基礎知識

大きな資産を運用する前に、まず押さえておきたい基本的な知識があります。

3億円という資産を守りながら増やすには、現在の経済状況や金融の仕組みを理解することが欠かせません。

銀行預金だけでは資産が目減りする

銀行預金は安全だと思われがちですが、実は大きな落とし穴があります。

現在の普通預金金利はメガバンクで年0.001%程度です。

3億円を1年間預けても、得られる利息はたったの3万円です。

定期預金でも0.002%程度と、ほとんど変わらない水準にとどまっています。

これでは資産を増やすどころか、物価上昇に追いつくことすらできません。

日本銀行が続けているマイナス金利政策の影響で、この低金利状態は今後も続く可能性が高いでしょう。

さらに問題なのは、預金保険制度による保護が1,000万円までという点です。

預金保険制度は、銀行が破綻した場合に預金者を保護する国の制度です。

元本1,000万円とその利息までが保護されます。

普通預金や定期預金などの一般的な預金が対象で、外貨預金や投資信託は対象外です。

同一金融機関では複数口座の合計で1,000万円まで保護されるため、それを超える資産がある場合は複数の銀行に分散することで、それぞれ1,000万円まで保護を受けられます。

ただし、1,000万円を超える部分は保護されず、保険金支払いまで時間がかかる場合もあります。

この制度により、一般的な預金は比較的安全に保管できる仕組みが整っています。

3億円を1つの銀行に預けた場合、万が一その銀行が破綻すれば、2億9,000万円は保護されない可能性があるので注意が必要となります。

インフレに対抗できる資産運用を選ぶ

インフレとは物価が継続的に上昇する現象のことです。

みなさんも最近、スーパーで買い物をして「値段が上がったな」と感じることはありませんか。

政府と日銀は年2%の物価上昇目標を掲げており、実際に多くの商品やサービスの価格が上がっています。

仮に年2%のインフレが続いた場合、10年後には物価が約22%上昇する計算になります。

つまり、3億円の価値が実質的に2億4,600万円程度まで下がってしまうということです。

このインフレから資産を守るには、物価上昇率を上回る利回りで運用する必要があります。

株式や不動産投資信託(REIT)などは、インフレに強い資産として知られています。

企業の売上や不動産の賃料は物価とともに上昇する傾向があるため、インフレ対策として有効でしょう。

長期運用による複利効果を最大化する

アインシュタインが「人類最大の発明」と呼んだとされる複利です。

その威力は時間とともに加速度的に大きくなります。

3億円を年利5%で運用した場合の資産推移を見てみましょう。

5年後には約3億8,300万円、10年後には約4億8,900万円、さらに20年後には約8億円まで増える計算です。

| 年 | 元本 | 利益 | 元利合計 |

|---|---|---|---|

| 1年目 | 300,000,000円 | 15,000,000円 | 315,000,000円 |

| 2年目 | 315,000,000円 | 15,750,000円 | 330,750,000円 |

| 3年目 | 330,750,000円 | 16,537,500円 | 347,287,500円 |

| 4年目 | 347,287,500円 | 17,364,375円 | 364,651,875円 |

| 5年目 | 364,651,875円 | 18,232,594円 | 382,884,469円 |

| 6年目 | 382,884,469円 | 19,144,223円 | 402,028,692円 |

| 7年目 | 402,028,692円 | 20,101,435円 | 422,130,127円 |

| 8年目 | 422,130,127円 | 21,106,506円 | 443,236,633円 |

| 9年目 | 443,236,633円 | 22,161,832円 | 465,398,465円 |

| 10年目 | 465,398,465円 | 23,269,923円 | 488,668,388円 |

| 20年目 | 773,222,885円 | 38,661,144円 | 795,992,054円 |

複利効果を最大化するポイントは「早く始めること」と「長く続けること」です。

1年でも早く始めれば、その分だけ複利の恩恵を受けられます。

また、短期的な相場変動に一喜一憂せず、長期的な視点を持つことが大切です。

ただし、すべての資金を一度に投資するのはリスクが高いため、段階的に投資額を増やしていく方法もおすすめです。

3億円の資産運用シミュレーション【利回り別収益計算】

実際に3億円を運用すると、どれくらいの収益が期待できるのでしょうか。

ここでは利回り別のシミュレーションを通じて、具体的な数字を見ていきましょう。

複利で運用した場合の資産推移を計算してみました。

以下の表は、3億円を異なる利回りで20年間運用した場合の資産額の変化を示しています。

| 利回り | 1年後 | 5年後 | 10年後 | 20年後 |

|---|---|---|---|---|

| 0.001% | 3億3000円 | 3億1万5000円 | 3億3万1円 | 3億6万6円 |

| 1% | 3億300万円 | 3億1,530万円 | 3億3,140万円 | 3億6,610万円 |

| 3% | 3億900万円 | 3億4,780万円 | 4億320万円 | 5億4,180万円 |

| 5% | 3億1,500万円 | 3億8,290万円 | 4億8,870万円 | 7億9,600万円 |

| 10% | 3億3,000万円 | 4億8,320万円 | 7億7,810万円 | 20億1,830万円 |

この表を見ると、利回りの違いが長期的にどれほど大きな差を生むかが一目瞭然です。

たとえば年利3%で運用した場合、20年後には5億4,180万円となり、元本から2億4,180万円も増えています。

年利5%なら20年で約8億円、10%という高利回りを実現できれば20億円を超える計算になります。

一方で、銀行の普通預金(0.001%)に預けた場合はどうでしょうか。

20年間でわずか6万円程度の利息しか得られません。

この差は実に4,000倍以上にもなるのです。

また、資産を2倍にするまでの期間を「72の法則」で計算すると、年利3%なら約24年、5%なら約14年、10%ならわずか約7年で達成できます。

- 年利3%:72÷3=24年

- 年利5%:72÷5=14.4年

- 年利10%:72 ÷ 10 = 7.2年

ただし、高い利回りには相応のリスクが伴うことも忘れてはいけません。

年利10%を安定的に達成するのは簡単ではなく、相場の変動によっては元本割れのリスクもあります。

自分のリスク許容度に合わせて、現実的な目標利回りを設定することが大切でしょう。

多くの資産運用のプロは、3億円という大きな資産なら年利3~5%程度を目指すのが現実的だと考えています。

この利回りでも、生活費として年間900万~1,500万円を得ながら、元本を維持または増やしていくことが可能です。

3億円の資産運用におすすめの投資先を徹底解説

3億円という大きな資産を運用する際は、さまざまな投資先を組み合わせることが成功の鍵となります。

ここでは、リスクとリターンのバランスを考慮した6つの投資先について詳しく解説していきましょう。

債券投資で安定収益を確保する

債券は国や企業が発行する借用証書のようなもので、満期まで保有すれば元本が返ってくる仕組みです。

日本国債の利回りは10年物で0.5%程度と低めですが、米国債なら3~4%程度の利回りが期待できます。

3億円のうち1億円を米国債で運用すれば、年間300万~400万円の安定した利息収入を得られるでしょう。

さらに高い利回りを求めるなら、新興国債券や社債という選択肢もあります。

ブラジルやメキシコなどの新興国債券は5~7%、米国のハイイールド債は6~8%程度の利回りが期待できます。

ただし、利回りが高い分、為替リスクや信用リスクも高くなることは理解しておきましょう。

国債について詳しくは以下の記事をご参考ください。

社債について詳しくは以下の記事をご参考ください。

株式投資で成長性を取り込む

株式投資は企業の成長とともに資産を増やせる魅力的な投資先です。

日本株の配当利回りは平均3%程度ですが、値上がり益も含めると年間4~6%のリターンが期待できます。

たとえば、トヨタ自動車やソフトバンクグループなどの大型株に投資すれば、比較的安定した運用が可能です。

一方で、成長株への投資なら年10%以上のリターンも狙えるでしょう。

3億円の資産運用では、個別株だけでなく日経平均やTOPIXに連動するインデックス投資も検討できます。

個別銘柄を選ぶ手間が省けるうえ、市場全体の成長を取り込めるメリットがあります。

投資信託・ETFで手軽に分散投資する

投資信託やETF(上場投資信託)は、プロが運用する金融商品です。

少額から始められ、自動的に分散投資ができる点が魅力でしょう。

人気の高い「eMAXIS Slim全世界株式」なら、世界中の株式に分散投資できます。

過去10年の平均リターンは年率8~10%程度と好成績を収めています。

3億円の運用では、複数の投資信託を組み合わせることも可能です。

株式型、債券型、バランス型など、リスク許容度に応じて配分を調整できます。

信託報酬も年0.1~1%程度と比較的低コストで運用できるのも大きなメリットです。

REIT(不動産投資信託)で配当収入を得る

REIT(リート)は不動産に投資する投資信託で、オフィスビルやマンション、商業施設などから得られる賃料収入を投資家に分配する仕組みです。

日本のREITの平均分配金利回りは年3~4%程度と、株式の配当利回りより高めに設定されています。

実物不動産と違って、数十万円から投資できるうえ、管理の手間もかかりません。

3億円の運用なら、複数のREITに分散投資することで、毎月安定した分配金を受け取れるでしょう。

特に物流施設や住宅に特化したREITは、景気変動の影響を受けにくく安定性が高いといわれています。

ただし、金利上昇局面では価格が下落しやすいという特徴もあるため、投資タイミングには注意が必要です。

PEファンドで高収益を狙う

PEファンド(プライベート・エクイティ・ファンド)は、非上場企業に投資して企業価値を高め、売却益を狙う投資手法です。

一般的に最低投資額が1億円以上と高額ですが、3億円の資産があれば十分に参加できます。

期待リターンは年率15~20%と非常に高く、成功すれば大きな利益を得られる可能性があります。

国内では野村證券や大和証券などが、富裕層向けにPEファンドへの投資機会を提供しています。

投資期間は通常5~10年と長期になりますが、その分じっくりと企業価値を高められるのが特徴です。

ただし、流動性が低く途中解約が難しいため、余裕資金での投資が前提となります。

PEファンドについて詳しくは以下の記事をご参考ください。

ヘッジファンドで絶対収益を追求する

ヘッジファンドは、相場の上げ下げに関係なく利益を追求する運用手法で知られています。

プロのファンドマネージャーが高度な投資戦略を駆使し、年率10~15%程度の安定したリターンを目指します。

最低投資額は1,000万円程度からのところが多く、3億円の資産運用なら複数のヘッジファンドに分散投資することも可能でしょう。

特に魅力的なのは、株式市場が下落している局面でも利益を狙える点です。

売りと買いを組み合わせた「ロング・ショート戦略」や、企業の合併・買収に着目した「イベント・ドリブン戦略」など、さまざまな手法があります。

海外の有名ヘッジファンドでは、ブリッジウォーター・アソシエイツやルネサンス・テクノロジーズなどが知られています。

国内でも、専門の投資助言会社を通じて海外ヘッジファンドへの投資が可能です。

3億円という資産規模なら、優良なヘッジファンドへのアクセスも比較的容易になるでしょう。

ヘッジファンドについて詳しくは以下の記事をご参考ください。

3億円の資産運用で避けるべき投資先とその理由

大切な3億円を守りながら増やすには、避けるべき投資先を知ることも重要です。

高いリターンを謳う投資商品の中には、実はリスクが非常に高く、資産を大きく減らしてしまう可能性があるものも存在します。

先物取引のリスクを理解する

先物取引は将来の特定の時点で商品を売買する約束をする取引です。

証拠金の何倍もの取引ができるため、わずかな相場変動で大きな損失が発生する可能性があります。

たとえば、日経225先物では証拠金の約30倍の取引が可能ですが、予想と反対に動けば一瞬で証拠金を失うこともあります。

プロのトレーダーでも予測を外すことは珍しくなく、3億円という大切な資産を運用する手段としては適していません。

FXのレバレッジリスクを把握する

FX(外国為替証拠金取引)は、為替の変動を利用して利益を狙う取引です。

国内では最大25倍、海外では1,000倍以上のレバレッジをかけられる業者もあります。

しかし、高レバレッジは資産を一瞬で失うリスクと隣り合わせです。

為替相場は政治や経済の影響を受けやすく、予期せぬニュースで大きく動くことがあります。

3億円の資産運用では、安定性を重視すべきであり、ギャンブル性の高いFXは避けるのが賢明でしょう。

現物不動産投資の管理負担を考慮する

アパートやマンションを購入して賃貸収入を得る現物不動産投資。

一見安定した投資に見えますが、実は多くの手間とリスクが潜んでいます。

入居者の募集、家賃の回収、修繕やメンテナンス、税務処理など、管理業務は想像以上に煩雑です。

空室リスクや家賃滞納、自然災害による損害なども考慮する必要があります。

3億円の運用なら、REITなど手間のかからない不動産投資商品を選ぶほうが効率的といえるでしょう。

VCの流動性リスクを認識する

VC(ベンチャーキャピタル)投資は、スタートアップ企業に出資して将来の大きなリターンを狙う投資です。

成功すれば100倍以上のリターンも夢ではありませんが、投資した企業の9割は失敗するといわれています。

また、投資してから回収まで5~10年かかることも多く、その間は資金が拘束されます。

急にお金が必要になっても換金できないため、3億円すべてをVCに投資するのは危険です。

暗号資産(仮想通貨)の価格変動を理解する

ビットコインやイーサリアムなどの暗号資産は、短期間で大きな利益を得られる可能性がある一方、価格変動が激しいのが特徴です。

1日で20%以上価格が動くことも珍しくなく、数日で資産が半分になるリスクもあります。

規制の動向や取引所のハッキングリスクなど、不確実性も高い投資先です。

3億円の資産運用では、暗号資産への投資は全体の5%以下に抑えるなど、慎重な姿勢が求められます。

3億円の資産運用ポートフォリオ設計【リスク別3パターン】

3億円をどのように配分するかは、あなたの年齢やライフスタイル、リスク許容度によって変わってきます。

ここでは、安定型、バランス型、積極型の3つのパターンをご紹介しましょう。

それぞれの特徴を理解して、自分に合った配分を見つけることが大切です。

安定型ポートフォリオ

安定型は、元本を守りながら着実に資産を増やしたい方向けの配分です。

リタイア後の方や、大きなリスクを取りたくない方に適しています。

| 投資先 | 配分比率 | 投資金額 | 期待年利 |

|---|---|---|---|

| 国債・社債 | 50% | 1億5,000万円 | 2~3% |

| 投資信託 (債券型) | 20% | 6,000万円 | 3~4% |

| REIT | 15% | 4,500万円 | 3~4% |

| 株式(高配当) | 10% | 3,000万円 | 3~5% |

| 現預金 | 5% | 1,500万円 | 0% |

この配分なら、年間750万~1,050万円程度の収益が期待できます。

元本割れのリスクも低く、安心して長期運用できるでしょう。

バランス型ポートフォリオ

バランス型は、安定性と成長性の両方を求める方におすすめです。

40~50代の現役世代で、ある程度のリスクを取れる方に向いています。

| 投資先 | 配分比率 | 投資金額 | 期待年利 |

|---|---|---|---|

| 株式・ 株式投信 | 30% | 9,000万円 | 5~7% |

| 債券・ 債券投信 | 25% | 7,500万円 | 3~4% |

| ヘッジファンド | 20% | 6,000万円 | 8~10% |

| REIT | 15% | 4,500万円 | 3~4% |

| 現預金・ その他 | 10% | 3,000万円 | 0~1% |

バランス型では年間1,350万~1,890万円の収益を見込めます。

リスクとリターンのバランスが取れており、多くの投資家に選ばれている配分です。

積極型ポートフォリオ

積極型は、高いリターンを追求したい方向けの配分です。

30~40代で投資経験があり、短期的な変動を許容できる方に適しています。

| 投資先 | 配分比率 | 投資金額 | 期待年利 |

|---|---|---|---|

| 株式 (成長株中心) | 35% | 1億500万円 | 7~10% |

| ヘッジファンド | 30% | 9,000万円 | 10~15% |

| PEファンド | 20% | 6,000万円 | 15~20% |

| 新興国株式・ 債券 | 10% | 3,000万円 | 8~12% |

| 現預金 | 5% | 1,500万円 | 0% |

積極型なら年間2,835万~4,260万円という高い収益が期待できます。

ただし、相場環境によっては一時的に大きな損失が出る可能性もあるため、メンタル面での準備も必要でしょう。

どのパターンを選ぶにしても、定期的な見直しは欠かせません。

年に1~2回はポートフォリオを確認し、必要に応じて配分を調整することをおすすめします。

3億円を資産運用する際の重要ポイント

3億円という大きな資産を運用する際は、いくつかの重要なポイントを押さえておく必要があります。

成功する投資家とそうでない投資家の違いは、これらの基本原則をしっかり守れるかどうかにかかっているといっても過言ではありません。

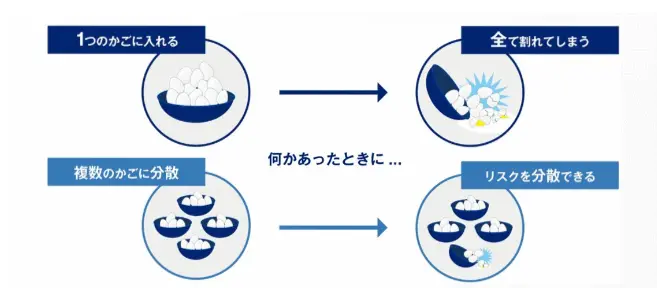

分散投資でリスクを軽減する

「すべての卵を一つのカゴに入れるな」という投資の格言があります。

これは分散投資の重要性を表した言葉で、3億円をひとつの投資先に集中させるのは非常に危険だということを意味しています。

たとえば、ある企業の株式だけに3億円を投資した場合、その企業が倒産すれば資産のほとんどを失ってしまいます。

しかし、株式、債券、不動産、ヘッジファンドなど複数の資産に分けて投資すれば、一つが下落しても他でカバーできる可能性があります。

地域の分散も大切です。

日本だけでなく、米国や欧州、新興国にも投資することで、特定の国の経済状況に左右されにくくなるでしょう。

利回りとリスクのバランスを考える

高い利回りを追求したくなる気持ちはわかりますが、リターンとリスクは表裏一体の関係にあります。

年利20%を謳う投資商品があったとしても、それだけ高いリスクが潜んでいると考えるべきでしょう。

3億円の資産運用では、まず自分のリスク許容度を把握することが大切です。

年齢、家族構成、今後の収入見込みなどを考慮して、どれくらいの損失なら耐えられるか考えてみましょう。

一般的に、年齢が若いほどリスクを取れる傾向があります。

30代なら多少の損失があっても挽回する時間がありますが、60代以降は安定性を重視した運用が望ましいでしょう。

投資詐欺から資産を守る

残念ながら、富裕層を狙った投資詐欺は後を絶ちません。

「元本保証で年利30%」「限定募集の特別な投資案件」など、うますぎる話には必ず裏があると疑ってかかるべきです。

実際に2020年には、有名大手外食チェーンの会長が「M資金詐欺」で36.2億円もの被害に遭った事例があります。

優秀な経営者でさえ騙されることがあるのです。

引用:日本経済新聞

M資金詐欺とは、実在しない「M資金」の存在をほのめかして金銭を騙し取る詐欺事件です。

M資金とは戦後のGHQ占領期に関連した都市伝説的な「秘密資金」で、戦後復興資金や旧日本軍の隠し資産などと称されますが、全て事実無根です。

詐欺師は政府関係者や元高級官僚を名乗り、「極秘案件」として特別感を演出しながら、被害者に数十億円から数百億円の資金提供を約束します。

そして手続き費用、保証金、税金などの名目で段階的に金銭を要求するのが典型的な手口です。

主なターゲットは経営者や資産家で、過去には著名な政治家や実業家も被害に遭っています。

1970年代から現在まで繰り返し発生しており、被害総額は数百億円に上るとされています。

一度騙し取られた金銭の回収は極めて困難な特殊詐欺の代表例として知られています。

詐欺を見抜くポイントは、金融庁への登録確認、契約書の内容精査、第三者の専門家への相談などです。

少しでも怪しいと感じたら、すぐに手を引く勇気も必要でしょう。

定期的にポートフォリオを見直す

投資は「買ったら終わり」ではありません。

市場環境や自分の状況は常に変化しているため、定期的な見直しが欠かせないのです。

最低でも年に2回、できれば四半期ごとにポートフォリオをチェックしましょう。

当初の配分から大きくずれていたら、リバランスが必要です。

たとえば、株式が大きく上昇して全体の50%を占めるようになったら、一部を売却して債券などに振り替えます。

また、ライフステージの変化に応じた見直しも大切です。

退職が近づいたら安定資産の比率を高める、相続を意識し始めたら流動性の高い資産を増やすなど、状況に応じた調整を行いましょう。

3億円の資産運用を成功させる投資家の共通点

資産運用で成功している投資家には、いくつかの共通した特徴があります。

3億円という大きな資産を着実に増やしている人たちは、どのような考え方や行動をしているのでしょうか。

ここでは、成功する投資家に共通する3つの重要な要素を見ていきましょう。

長期・積立・分散の基本原則を実践する

投資の世界では「長期・積立・分散」が黄金の法則といわれています。

成功している投資家は、この3つの原則を忠実に守り続けているのです。

短期的な相場変動に惑わされず、10年、20年という長い目で資産を育てる姿勢が大切です。

3億円を一度に投資するのではなく、段階的に投資していく積立投資も有効でしょう。

相場が高いときは少なく、安いときは多く買うことで、平均取得単価を下げる効果があります。

これをドルコスト平均法といいます。

また、国内外の株式、債券、不動産など、さまざまな資産に分散することで、特定の市場の影響を受けにくくなります。

成功する投資家は、この基本を決して忘れません。

投資目標と資金性格に合わせたポートフォリオを構築する

「なぜ資産運用をするのか」という目的を明確にすることが成功への第一歩です。

老後の生活資金なのか、子どもへの相続なのか、それとも社会貢献のためなのか。

目標によって最適な運用方法は変わってきます。

たとえば、5年後に使う予定の資金なら、安定性を重視した債券中心の運用が適しています。

一方、20年以上使わない資金なら、多少のリスクを取って株式の比率を高めることも可能でしょう。

成功する投資家は、それぞれの資金の性格を理解し、目的に応じた運用を行っています。

すべての資金を同じように運用するのではなく、使途や期間に応じて戦略を変えているのです。

NISAやiDeCoなど税制優遇制度を最大活用する

投資で得た利益には通常20.315%の税金がかかりますが、税制優遇制度を使えば大幅に節税できます。

NISAなら年間360万円まで、生涯で1,800万円まで非課税で運用できます。

3億円の運用でも、まずNISA枠を使い切ることが基本です。

iDeCo(個人型確定拠出年金)も見逃せません。

掛金が全額所得控除になるうえ、運用益も非課税です。

60歳まで引き出せないデメリットはありますが、老後資金の準備には最適でしょう。

さらに、法人を設立して資産管理会社として運用する方法もあります。

成功する投資家は、これらの制度を組み合わせて、手元に残る利益を最大化しているのです。

3億円の資産運用で活用すべきプロフェッショナルサービス

3億円という資産を効率的に運用するには、プロの力を借りることも選択肢のひとつです。

自分だけですべてを判断するのは難しく、専門家のアドバイスを受けることで、より良い投資判断ができるようになるでしょう。

プロのアドバイザーに相談して効率化を図る

資産運用のプロフェッショナルは、市場の動向や金融商品の特性を熟知しています。

彼らのサポートを受けることで、自分では気づかない投資機会を発見できる可能性があります。

たとえばプライベートバンクは、3億円以上の資産を持つ富裕層向けのサービスです。

専任の担当者がつき、オーダーメイドの運用プランを提案してくれます。

海外の優良ファンドへのアクセスや、節税対策のアドバイスも受けられるでしょう。

また、ヘッジファンドへの投資を検討しているなら、専門の投資助言会社の活用がおすすめです。

一般の個人投資家では投資が難しい海外の一流ヘッジファンドへの橋渡しをしてくれます。

証券会社・銀行・IFA・FPの特徴を比較して選ぶ

資産運用の相談先はさまざまですが、それぞれに特徴があります。

自分のニーズに合ったサービスを選ぶことが、3億円の資産運用を成功させる鍵となるでしょう。

| 相談先 | 特徴 | 手数料の目安 | こんな人におすすめ |

|---|---|---|---|

| 証券会社 | 商品ラインナップが豊富 | 売買手数料0.1~1% | 自分で投資判断したい人 |

| 銀行 | 預金と一体で管理可能 | 信託報酬1~2% | 安心感を重視する人 |

| IFA | 中立的な立場でアドバイス | 資産の1~2%/年 | 長期的な関係を築きたい人 |

| FP | ライフプラン全体を設計 | 相談料1~5万円/回 | 総合的なアドバイスが欲しい人 |

証券会社は取扱商品が多く、手数料も比較的安いのが魅力です。

ただし、営業ノルマがあるため、必ずしも顧客本位とは限りません。

銀行は信頼性が高い反面、投資商品の選択肢が限られる傾向があります。

またやはり営業ノルマがあるため、必ずしも顧客本位とは限りません。

IFAは特定の金融機関に属さない独立系のアドバイザーで、中立的な立場から助言してくれます。

FPは手数料が高めではあるものの、中立な立場でライフプラン全体を設計してくれるでしょう。

3億円の資産運用なら、複数の相談先を比較検討して、自分に最適なパートナーを見つけることをおすすめします。

3億円の資産運用を始める具体的な手順とスケジュール

いざ3億円の資産運用を始めようと思っても、何から手をつければいいか迷う方も多いでしょう。

ここでは、実際に運用を始めるまでの具体的なステップを順番に解説していきます。

焦らず着実に準備を進めることが、成功への近道です。

運用目標と期間を明確に設定する

まず最初にやるべきことは、「何のために」「いつまでに」「いくら増やしたいか」を明確にすることです。

漠然と「増やしたい」では、適切な投資戦略を立てることができません。

具体的な数値目標を設定することが成功の第一歩となります。

たとえば「10年後に5億円にする」「年間1,000万円の投資収入を得る」「20年後の相続に備える」など、明確な目標を立てましょう。

目標が決まれば、必要な利回りも自然と見えてきます。

3億円を10年で5億円にするなら年利5.2%、20年なら年利2.6%が必要です。

この数字をもとに、どんな投資商品を選ぶべきかが判断できるようになります。

リスク許容度を正確に把握する

投資にリスクはつきものですが、どれくらいの損失なら耐えられるかは人それぞれです。

自分のリスク許容度を知らずに投資を始めると、相場が下落したときにパニックになり、最悪のタイミングで売却してしまう可能性があります。

リスク許容度を測る簡単な方法があります。

「もし投資した3億円が一時的に2億7,000万円になったらどう感じるか」を想像してみてください。

冷静でいられるなら中程度のリスクは取れますが、夜も眠れないようなら安定型の運用が向いています。

年齢や収入、家族構成も考慮しましょう。

若くて今後も収入が見込める方は多少のリスクを取れますが、退職後で年金生活の方は安全性を重視すべきです。

段階的に投資を開始する

3億円すべてを一度に投資するのは避けたほうが賢明です。

市場のタイミングを完璧に読むことは誰にもできません。

段階的に投資することで、高値づかみのリスクを軽減できます。

おすすめは、3~6ヶ月かけて少しずつ投資額を増やしていく方法です。

最初の1ヶ月目は5,000万円、2ヶ月目は1億円、というように徐々に投資していきます。

この間に市場の動きを観察し、投資の感覚をつかむこともできるでしょう。

また、最初は比較的リスクの低い商品から始めることも大切です。

債券や投資信託で経験を積んでから、株式やヘッジファンドなどリスクの高い商品へと移行していけば、大きな失敗を避けられます。

焦らず着実に、これが3億円の資産運用を成功させる秘訣です。

よくある質問

3億円の資産運用について、多くの方から寄せられる質問にお答えします。

実際に運用を始める前に、これらの疑問を解消しておくことで、より安心して投資を進められるでしょう。

まとめ

3億円という大きな資産を持っているなら、銀行預金に眠らせておくのはもったいない話です。

適切な資産運用を行えば、年間900万円以上の収益を得ることも不可能ではありません。

この記事では、複利効果を活かした運用方法から、具体的な投資先の選び方、リスク管理の重要性まで幅広く解説してきました。

成功のカギは、分散投資の徹底、自分に合ったポートフォリオの構築、そして長期的な視点を持つことです。

また、NISAやiDeCoなどの税制優遇制度を活用すれば、手元に残る利益を最大化できるでしょう。

資産運用は早く始めるほど、複利の恩恵を受けられます。

まずは運用目標を明確にし、自分のリスク許容度を把握することから始めましょう。

そして段階的に投資を開始し、定期的な見直しを行いながら、着実に資産を増やしていくことが大切です。

コメント