10億円という資産を築いた方にとって、次に重要なのは適切なポートフォリオ構築です。

これまでの努力で得た大切な資産を、どのように守り育てていくかが課題となるでしょう。

現金で保有し続けるだけでは、インフレによる実質的な資産価値の低下が懸念されます。

一方で、10億円ポートフォリオでは積極的なリスクを取るより、「守り」を重視した運用が求められます。

超富裕層として適切な資産配分を行い、プライベートバンクやヘッジファンドなどの特別な投資商品も活用しながら、長期的な資産保全を目指すことが重要です。

この記事では、10億円ポートフォリオの基本的な組み方から具体的な投資商品の選び方まで、富裕層向けの資産運用戦略について詳しく解説していきます。

資産運用初心者の方でも理解できるように一つ一つ丁寧に解説していきますので、10億円ポートフォリオで成功するために必要な情報を最後までしっかりチェックしてください。

10億円ポートフォリオを構築する富裕層の特徴とは

10億円ポートフォリオを構築できる方は、一体どのような特徴を持っているのでしょうか。

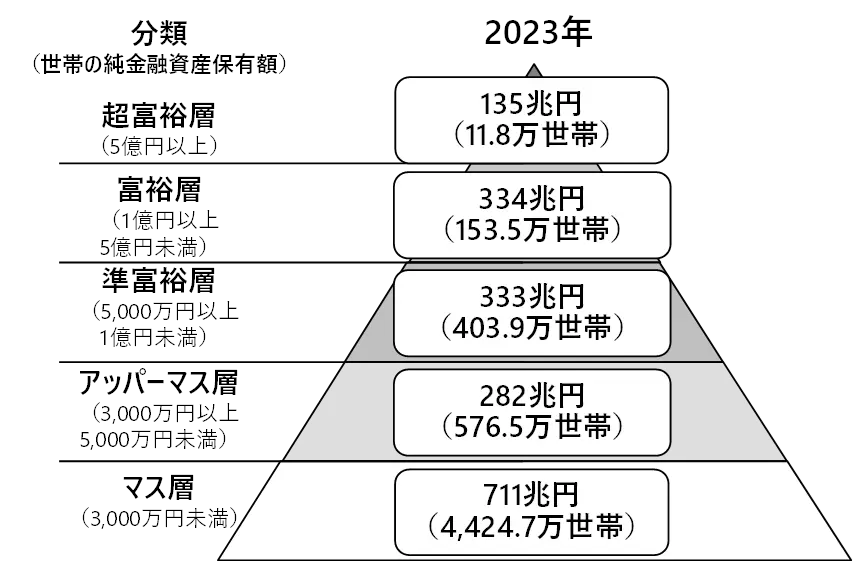

野村総合研究所の分類によると、純金融資産が5億円以上の世帯を「超富裕層」と定義しており、10億円の資産を保有する方も当然この区分に該当します。

2023年度の調査データを見ると、超富裕層に分類される世帯数は約11.8万世帯となっており、これは全世帯の約0.21%にすぎません。

つまり、10億円ポートフォリオを組めるのは、500世帯に1世帯という極めて限られた層ということになります。

では、どのような職業や背景を持つ方が10億円という資産を築いているのでしょう。

代表的なケースとしては、上場企業のオーナー経営者や創業者の方々が挙げられます。

企業の成長と共に株式価値が上昇し、結果として大きな資産を築くパターンです。

医師の中でも、特に開業医として成功を収めた方や医療法人を経営する方も、10億円クラスの資産を持つケースがあります。

また、代々続く地主の方々も、不動産価値の上昇や開発による利益で大きな資産を形成している場合が多いでしょう。

投資分野では、早期から株式投資や不動産投資に取り組み、長期的な視点で資産を増やしてきた個人投資家の方もいらっしゃいます。

芸能界やスポーツ界の著名人の中にも、高収入を適切に運用することで10億円ポートフォリオを実現している方がいるでしょう。

重要なのは、単に高収入を得ているだけでなく、その資金を効率的に運用し続けてきた点です。

10億円という資産額に到達するには、収入の獲得と同時に適切な資産運用戦略が不可欠となります。

このような背景を持つ超富裕層の方々にとって、10億円ポートフォリオの構築は次のステージへの重要な一歩と言えるでしょう。

10億円ポートフォリオの基本的な組み方と配分比率

10億円という大きな資産を運用する際、どのような配分比率でポートフォリオを組むべきでしょうか。

まず重要なのは、これまでのように積極的にリスクを取って資産を増やす必要がない点です。

10億円ポートフォリオでは「攻め」よりも「守り」を重視した運用戦略が求められます。

とはいえ、現金や普通預金だけで保有し続けるのも問題があります。

インフレの影響で実質的な資産価値が目減りしてしまう可能性があるからです。

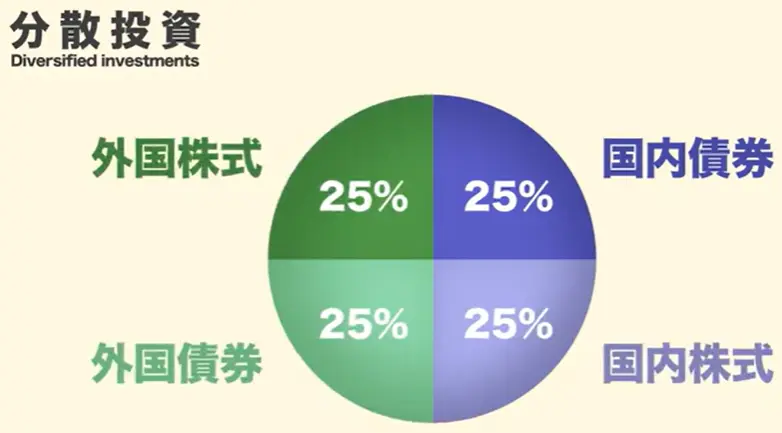

そこで参考になるのが、年金積立金管理運用独立行政法人(GPIF)が採用している資産配分の考え方です。

GPIFはその運用資産額の大きさから「世界最大の機関投資家」とも言われています。

そんなGPIFは長期的な分散投資を基本方針とし、リスクを抑えながら安定したリターンを追求しています。

具体的な配分比率は以下の通りです。

| 資産クラス | 配分比率 | 特徴 |

|---|---|---|

| 国内株式 | 25% | 国内企業の成長性を取り込む |

| 外国株式 | 25% | 海外市場への分散効果 |

| 国内債券 | 25% | 安定的な利回りを確保 |

| 外国債券 | 25% | 通貨分散によるリスク軽減 |

この4つの資産クラスに均等配分することで、市場の変動リスクを分散できます。

実際にGPIFの運用成果を見ると、2001年度以降の平均リターンは年率3.38%となっており、累積収益額は98.1兆円に達しています。

もちろん、10億円ポートフォリオでこの配分をそのまま採用する必要はありません。

個人の資産運用では、さらに多様な選択肢があります。

例えば、不動産投資や金・コモディティ、さらにはヘッジファンドやプライベートエクイティといった運用先も検討できるでしょう。

大切なのは、単一の資産に集中投資せず、複数の資産クラスに分散することです。

10億円ポートフォリオの基本配分を決める際は、まず自分のリスク許容度を把握することから始めましょう。

年間で何パーセントまでの損失なら受け入れられるか、運用期間はどの程度を想定しているかといった点を明確にすることが重要です。

10億円ポートフォリオ運用で押さえるべき重要ポイント

10億円ポートフォリオの運用を成功させるには、いくつかの重要なポイントを押さえておく必要があります。

単純に投資商品を選んで配分するだけでなく、超富裕層ならではの運用視点を持つことが大切です。

ここでは、10億円という大きな資産を安全かつ効率的に運用するための3つの重要なポイントについて詳しく解説していきます。

高リスク商品への投資は慎重に検討する

10億円ポートフォリオでは、高いリターンを追求するあまり過度なリスクを取ってしまうケースに注意が必要です。

金融商品におけるリスクとは、一般的に危険という意味ではなく、リターンの不確実性を表します。

「ハイリスク・ハイリターン」と「ローリスク・ローリターン」の原則を理解し、自分に適したリスク水準を見極めることが重要でしょう。

例えば、新興国株式や仮想通貨、レバレッジを効かせた商品などは高いリターンが期待できる一方で、大きな損失を被る可能性もあります。

10億円という資産があれば、無理に高リスク商品で大きなリターンを狙わなくても、安定的な運用で十分な収益を得ることができます。

投資における価格変動リスクや信用リスク、為替リスクといった各種リスクを十分に理解した上で投資判断を行いましょう。

複数の資産クラスへ分散投資する

「卵を一つのカゴに盛るな」という投資格言がありますが、これは10億円ポートフォリオにおいて特に重要な考え方です。

単一の資産や地域、業界に集中投資することは、大きなリスクを抱えることになります。

株式、債券、不動産、コモディティなど異なる値動きをする資産に分散投資することで、全体のリスクを抑制できます。

地域分散も同様に重要で、日本だけでなく米国、欧州、新興国など複数の国・地域に投資することで、特定地域の経済情勢に左右されるリスクを軽減できるでしょう。

また、時間分散という観点も忘れてはいけません。

一度にまとめて投資するのではなく、時期を分けて段階的に投資することで、市場タイミングのリスクを分散できます。

10億円という大きな金額だからこそ、様々な投資手法を組み合わせた分散投資が効果的に機能するのです。

富裕層向けの特別な投資商品を活用する

10億円ポートフォリオでは、一般的な投資信託や株式投資だけでなく、富裕層向けの特別な金融商品を活用することができます。

プライベートバンキングサービスでは、最低投資額が高額な代わりに、個人の資産状況に合わせたオーダーメイドの運用プランを提供してもらえます。

またヘッジファンドや私募ファンドなど、一般投資家には開放されていない投資機会にアクセスできるのも大きなメリットでしょう。

これらの商品は最低投資額が1億円以上に設定されているケースが多く、まさに10億円クラスの資産があるからこそ利用できる選択肢です。

ストラクチャード商品やプライベートデット、不動産クラウドファンディングの優先的な案件なども、富裕層向けの投資機会として注目されています。

ただし、これらの商品は複雑な仕組みを持つ場合が多いため、内容を十分に理解してから投資することが重要です。

専門的な知識を持つファイナンシャルアドバイザーと相談しながら、自分に適した商品を選択していくことをおすすめします。

【富裕層向け】10億円の資産運用|ポートフォリオの作り方を解説

では、具体的に10億円ポートフォリオをどのように構築していけばよいのでしょうか。

ここからは実践的なポートフォリオの作り方について、資産配分の考え方から具体的な投資商品の選択まで詳しく解説していきます。

10億円という資産規模では、一般的な個人投資家とは異なる運用戦略が必要になります。

単純にGPIFの4分割モデルを真似るのではなく、富裕層ならではの投資機会を活用した配分を考えることが重要です。

株式:20%の配分で成長性を確保する

10億円ポートフォリオにおいて、株式投資は成長性を確保する重要な役割を担います。

全体の20%程度、つまり約2億円を株式投資に配分することを推奨します。

日本株式と外国株式を半分ずつに分けることで、地域分散効果を高めることができるでしょう。

日本株式では、東証プライム市場に上場する優良企業への投資を中心に考えます。

配当利回りが安定している銘柄や、長期的な成長が期待できる銘柄を選択することが大切です。

外国株式については、米国のS&P500構成銘柄やヨーロッパの主要企業など、実績のある大型株を中心に投資するのが安全でしょう。

個別株式の選択が難しい場合は、株式型の投資信託やETFを活用することも有効な手段です。

株式投資では短期的な値動きに一喜一憂せず、3年~5年の中長期的な視点で投資することが重要になります。

不動産投資:20%の配分で安定収益を獲得する

不動産投資は10億円ポートフォリオにおいて、安定的なインカムゲインを期待できる重要な資産クラスです。

全体の20%、約2億円を不動産関連の投資に配分することで、賃料収入による継続的な収益を確保できます。

実物不動産とREIT(不動産投資信託)を組み合わせることで、流動性とリターンのバランスを取ることが可能です。

実物不動産では、都心部のオフィスビルや賃貸マンション、商業施設など収益性の高い物件への投資を検討しましょう。

一方、REITでは国内外の様々な不動産に間接的に投資でき、小額から始められるメリットがあります。

海外不動産への投資も選択肢の一つですが、税制や法規制の違いを十分に理解してから進めることをおすすめします。

不動産投資では立地や築年数、テナントの質など複数の要素を慎重に検討することが成功の鍵となります。

ETF (上場投資信託):10%の配分で流動性を維持する

ETFは10億円ポートフォリオにおいて、流動性を確保しつつ多様な投資対象にアクセスできる優れた投資商品です。

全体の10%程度、約1億円をETFに配分することで、ポートフォリオの機動力を高めることができます。

株式ETF、債券ETF、コモディティETFなど異なる資産クラスのETFを組み合わせることが重要でしょう。

国内ETFでは日経225やTOPIXに連動するもの、米国株式では S&P500やナスダック100に連動するETFが人気です。

債券ETFでは国債や社債、ハイイールド債など様々な種類があり、リスク水準に応じて選択できます。

金やプラチナなどの貴金属ETF、原油や農産物などのコモディティETFも、インフレヘッジとして有効です。

ETFの大きなメリットは取引所で売買できる流動性の高さで、急な資金需要が発生した際にも対応しやすいという特徴があります。

プライベートバンク:10%の配分で資産を保全する

プライベートバンクは10億円ポートフォリオにおいて、専門的な資産管理サービスと富裕層向けの特別な金融商品へのアクセスを提供する重要な役割を担います。

全体の10%、約1億円をプライベートバンクサービスに配分することで、専門的な資産管理を受けることができます。

プライベートバンクでは個人の資産状況や投資目標に合わせたオーダーメイドの運用プランを提供してもらえるでしょう。

国内外の主要金融機関では、最低投資額1億円以上の富裕層向けサービスを展開しています。

具体的なサービス内容としては、資産配分の最適化、税務対策のアドバイス、相続対策の提案などが含まれます。

プライベートバンクの大きな特徴は、市場環境に応じて機動的にポートフォリオを調整してくれる点です。

また、一般的には購入できない私募債券や仕組み商品などの投資機会も提供してもらえる場合があります。

手数料は一般的な投資信託よりも高めですが、10億円クラスの資産であれば十分にコストに見合うサービスを受けられるはずです。

10億円のプライベートバンク利用については、以下の記事も参考にどうぞ。

ヘッジファンド:20%の配分で絶対収益を追求する

ヘッジファンドは10億円ポートフォリオにおいて、市場環境に左右されない絶対収益を追求する投資手段として活用できます。

全体の20%、約2億円をヘッジファンドに配分することで、従来の投資手法では得られないリターンの獲得を目指せるでしょう。

ヘッジファンドは相場の上昇・下落に関係なく利益を追求する運用戦略を採用しています。

国内のヘッジファンドでは、最低投資額1,000万円~1億円程度で投資できる商品が多くあります。

運用戦略としては、株式ロング・ショート戦略、イベント・ドリブン戦略、マーケット・ニュートラル戦略などが代表的です。

これらの戦略により市場が下落している局面でも収益を上げられる可能性があり、年率10%~15%程度のリターンを目標とするファンドが多く、優秀な運用実績を持つファンドでは20%を超える成果を出すケースもあります。

ただし、ヘッジファンドは複雑な投資手法を用いるため、運用会社の実績や運用体制を十分に確認することが重要です。

また、流動性が制限される場合があるため、資金の引き出し条件も事前に確認しておく必要があります。

プライベートデット:20%の配分で安定収入を確保する

プライベートデットファンドは、10億円ポートフォリオにおいて安定した利回りを追求できる魅力的な投資商品です。

プライベートデッファンドは、企業への貸付や社債投資を主体とした投資戦略を採用しており、株式投資よりも安定性を重視したい方に適しています。

年率4%~6%程度の安定したリターンを期待でき、市場の変動リスクを抑えながら収益を確保できるのが大きな特徴です。

プライベートデットファンドの投資対象は多岐にわたります。

中小企業向けの融資から、不動産担保付きローン、さらには企業の買収資金として使われるメザニン債まで様々です。

最低投資額は1億円以上に設定されているケースが多く、まさに富裕層向けの商品と言えるでしょう。

運用期間は通常3年~5年程度で、満期まで保有することで予定利回りを受け取れる仕組みとなっています。

ただし、流動性が制限されるため、運用期間中の途中解約は困難な場合が多い点には注意が必要です。

このような資産配分により、10億円ポートフォリオは安定性と収益性を両立できる構成となります。

重要なのは、定期的にポートフォリオの見直しを行い、市場環境の変化に応じて配分を調整していくことでしょう。

10億円ポートフォリオの運用シミュレーション【利回り別】

10億円という資産を実際に運用した場合、どの程度の収益を期待できるのでしょうか。

ここでは、異なる利回りでの長期運用シミュレーションを通じて、10億円ポートフォリオの将来価値を具体的に見ていきましょう。

運用期間は20年と30年の2パターン、利回りは年率2%~10%まで1%刻みで比較します。

すべて複利計算で算出しており、複利効果により長期間の運用ほど資産増加のペースが加速することがわかるでしょう。

| 運用 利回り | 20年後の資産額 | 30年後の資産額 | 元本からの増加額(30年) |

|---|---|---|---|

| 年利1% | 約12.2億円 | 約13.5億円 | +3.5億円 |

| 年率2% | 約14.9億円 | 約18.1億円 | +8.1億円 |

| 年率3% | 約18.1億円 | 約24.3億円 | +14.3億円 |

| 年率4% | 約21.9億円 | 約32.4億円 | +22.4億円 |

| 年率5% | 約26.5億円 | 約43.2億円 | +33.2億円 |

| 年率6% | 約32.1億円 | 約57.4億円 | +47.4億円 |

| 年率7% | 約38.7億円 | 約76.1億円 | +66.1億円 |

| 年率8% | 約46.6億円 | 約100.6億円 | +90.6億円 |

| 年率9% | 約56.0億円 | 約132.7億円 | +122.7億円 |

| 年率10% | 約67.3億円 | 約174.5億円 | +164.5億円 |

この表を見ると、利回りの違いが長期的には大きな差を生むことがわかります。

年率3%の運用では30年後に約24.3億円となり、元本の2.4倍以上に成長します。

これは参考として挙げたGPIFの実績に近い数値です。

年率10%で運用できれば、30年後には約174.5億円に到達し、元本の約18倍という驚異的な成長を実現できるでしょう。

重要なのは、1%の利回り差が長期的にはどれほど大きな影響を与えるかという点です。

年率4%と5%の差はたった1%ですが、30年後の資産額では10.8億円もの違いが生まれます。

このことから、10億円ポートフォリオでは少しでも高い利回りを追求することの重要性が理解できるでしょう。

ただし、高い利回りを求めるあまり過度なリスクを取ってしまうのは危険です。

年率2%~3%程度の安定した運用でも、30年間継続すれば十分な資産増加効果を得られることがわかります。

実際の運用では市場の変動により毎年同じ利回りを確保するのは困難ですが、長期的な平均リターンとしてこれらの数値を参考にできるはずです。

10億円ポートフォリオの運用では、「確実性」と「収益性」のバランスを取りながら、自分に適した利回り目標を設定することが成功への鍵となるでしょう。

よくある質問

10億円ポートフォリオの構築や運用に関して、多くの方から寄せられる代表的な質問にお答えします。

超富裕層ならではの資産運用の疑問や不安を解消し、より効果的なポートフォリオ運用にお役立てください。

まとめ

10億円ポートフォリオの構築は、超富裕層にとって資産の保全と成長を両立させる重要な取り組みです。

株式、債券、不動産といった伝統的な資産に加え、プライベートバンク、ヘッジファンド、プライベートデットファンドなどの富裕層向け投資商品を適切に活用することで、より強固なポートフォリオを構築できるでしょう。

長期的な視点での分散投資と、定期的なリバランスにより、安定した資産運用が実現できます。

年率3%~5%程度の運用でも、30年間継続すれば複利効果により大きな資産増加を期待できることがシミュレーションからも明らかになりました。

10億円という資産規模だからこそアクセスできる投資機会を最大限に活用しながら運用を進めることをおすすめします。

適切な10億円ポートフォリオの構築により、次世代への資産承継も含めた長期的な資産形成を実現していきましょう。

コメント