10億円という大きな資産をお持ちの方は、その運用方法に悩まれているのではないでしょうか。

実は10億円の資産運用では、一般的な投資とは異なる戦略が必要です。

たとえば年利3%で運用すれば年間3,000万円、5%なら5,000万円もの収益が期待できます。

10億円という資産があれば、リスクを抑えた運用でも十分な利益を得られるのです。

しかし、10億円の資産運用を成功させるには、富裕層向けの特別な商品やサービスを上手く活用することが重要になります。

この記事では、10億円の資産運用で押さえるべき基本戦略から、具体的なポートフォリオ構成まで詳しく解説していきます。

10億円の資産運用で失敗しないよう具体的な方法をお伝えしますので、ぜひ最後までご覧ください。

10億円の資産運用で押さえるべき基本戦略

10億円という巨額の資産を運用する場合、一般的な投資とは根本的にアプローチが異なります。

大切なのは「いかに増やすか」よりも「いかに守りながら着実に成長させるか」という視点です。

ここでは、10億円の資産運用における基本的な戦略を3つのポイントに分けて解説していきます。

大規模資産は減らさない運用を心がける

10億円の資産運用では、元本を守ることが最優先事項となります。

なぜなら、これだけの資産があれば年利2~3%の運用でも年間2,000万円から3,000万円の収益を生み出せるからです。

10億円×2~3%=2000~3000万円

反対に言うと、ハイリスクな投資で50%の損失を出してしまった場合、5億円もの資産が失われることになります。

10億円-50%=5億円

この損失を取り戻すには、残った5億円を倍にする必要があり、現実的ではありません。

一方で、堅実な運用を続ければ、10年後には複利効果により大きな資産増加が見込めるでしょう。

インフレ率を上回る程度のリターンを目標に設定し、長期的な視点で資産を育てていくことが、10億円の資産運用における鉄則といえます。

分散投資と適切な資産配分を設定する

10億円の資産運用において、分散投資は必須の戦略です。

すべての資産を一つの投資先に集中させることは、どんなに魅力的な商品であっても避けるべきでしょう。

具体的には、株式、債券、不動産、ヘッジファンドなど、複数の資産クラスに分けて投資することが重要になってきます。

また、国内だけでなく海外資産への配分も検討しましょう。

理想的な配分比率は、リスク許容度や年齢によって変わりますが、一般的には守りの資産(債券など)を60%、成長資産(株式やヘッジファンドなど)を40%程度にするケースが多いです。

さらに、投資タイミングも分散させることで、相場の変動リスクを軽減できます。

一度にすべてを投資するのではなく、段階的に資金を投入していく方法がおすすめです。

10億円の運用で期待できる資産成長を理解する

10億円の資産運用では、無理なリスクを取らなくても十分な成長が期待できることを理解しておきましょう。

仮に年利4%で運用した場合、年間4,000万円の収益となります。

10億円×4%=4000万円

これは一般的なサラリーマンの年収をはるかに上回る金額です。

さらに複利効果を活用すれば、20年後には資産が約2.2倍の22億円まで成長する計算になります。

このように、10億円という元本があれば、保守的な運用でも長期的には大きな資産形成が可能なのです。

短期的な高リターンを狙うよりも、着実に資産を増やしていく戦略の方が、結果的により大きな成果につながるでしょう。

重要なのは、自分のライフプランに合わせた現実的な目標設定です。

必要な生活費を確保しながら、残りの資産を効率的に運用していくバランス感覚が求められます。

10億円を資産運用した場合の収益シミュレーション【利回り別】

実際に10億円を運用すると、どれくらいの収益が見込めるのでしょうか。

ここでは、利回り別に具体的な数字をシミュレーションしてみましょう。

複利効果を活用した長期運用の威力がよく分かるはずです。

以下の表は、10億円を各利回りで運用した場合の資産推移を示しています。

| 利回り | 1年後 | 5年後 | 10年後 | 20年後 |

|---|---|---|---|---|

| 1% | 10億1,000万円 | 10億5,101万円 | 11億462万円 | 12億2,019万円 |

| 3% | 10億3,000万円 | 11億5,927万円 | 13億4,392万円 | 18億611万円 |

| 5% | 10億5,000万円 | 12億7,628万円 | 16億2,889万円 | 26億5,330万円 |

| 10% | 11億円 | 16億1,051万円 | 25億9,374万円 | 67億2,750万円 |

この表から分かるように、たとえ年利1%という低い利回りでも、20年間運用すれば約2億2,000万円もの利益を生み出せます。

年利3%なら20年で資産は1.8倍に、年利5%なら2.65倍にまで成長します。

10億円という大きな元本があれば、リスクを抑えた運用でも十分な収益が期待できるのです。

特に注目したいのは、年利10%での運用ケースです。

10年後には15億円以上の利益が生まれ、資産総額は25億円を超えます。

これは決して非現実的な数字ではなく、バランス型のポートフォリオで十分に達成可能な水準といえるでしょう。

ただし、これらのシミュレーションは税金や手数料を考慮していない理論値です。

実際の運用では、所得税や住民税などで利益の約20%が課税されることを忘れてはいけません。

それでも、10億円の資産運用における複利効果の大きさは明らかです。

短期的な値動きに一喜一憂するのではなく、長期的な視点で着実に運用していくことが、資産を大きく育てる秘訣といえます。

10億円の資産運用で意識すべき3つのポイント

10億円という大きな資産を運用する際には、一般的な投資とは異なる視点が求められます。

ここでは、富裕層の資産運用において特に重要となる3つのポイントを詳しく見ていきましょう。

高リスク投資先への集中投資を避ける

10億円の資産運用において、ハイリスクな投資への集中は最も避けるべき行動です。

たとえば、仮想通貨やFX、レバレッジ型商品などに大きな金額を投じることは賢明ではありません。

なぜなら、10億円を年利3%で運用すれば年間3,000万円の収益が得られるため、わざわざ大きなリスクを取る必要がないからです。

高額な資産を持つ方ほど、守りを重視した運用が大切になってきます。

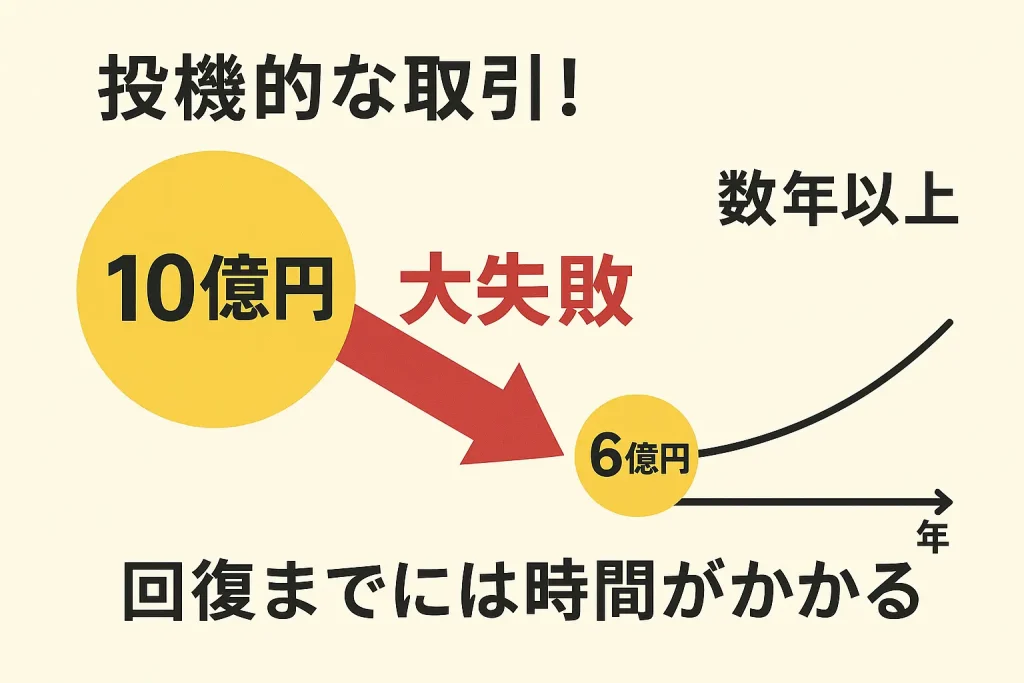

実際に、過去には投機的な取引で数億円を失ってしまった富裕層の事例も少なくありません。

一度大きく損失を出すと、その回復には何年もかかる場合があります。

10億円の資産運用では、まず「減らさない」ことを最優先に考え、その上で着実な成長を目指すべきでしょう。

分散投資を徹底的に実践する

資産を守りながら成長させるには、分散投資の徹底が不可欠です。

10億円もの資産があれば、さまざまな投資先に分散することが可能になります。

株式、債券、不動産、コモディティなど、異なる資産クラスに配分することで、リスクを大幅に軽減できるでしょう。

また、地域の分散も重要なポイントです。

日本国内だけでなく、先進国や新興国の資産にも目を向けることで、特定の国の経済状況に左右されにくいポートフォリオを構築できます。

さらに、時間の分散も忘れてはいけません。

一度にすべてを投資するのではなく、数回に分けて段階的に投資することで、相場の変動リスクを抑えられます。

このような多角的な分散投資により、10億円の資産を安定的に運用することが可能になるのです。

富裕層向けの特別な商品を検討する

10億円の資産を持つ方には、一般投資家がアクセスできない特別な金融商品の門戸が開かれています。

代表的なものとして、プライベートバンクやヘッジファンドが挙げられます。

これらのサービスは最低投資金額が数千万円から数億円と高額ですが、その分、きめ細やかなサービスを受けられます。

プライベートバンクでは、専任の担当者があなたの資産状況や目標に合わせてオーダーメイドの運用プランを提案してくれます。

税務や相続対策のアドバイスも受けられるため、総合的な資産管理が可能です。

一方、ヘッジファンドは相場環境に左右されにくい絶対収益を追求する運用手法が特徴です。

プロのファンドマネージャーが高度な戦略を駆使して運用してくれるため、安定的なリターンが期待できるでしょう。

このような富裕層向けの商品を上手く活用することで、10億円の資産運用をより効率的に行うことができます。

10億円の資産運用におすすめのポートフォリオ構成

それでは、10億円の資産運用における具体的なポートフォリオの組み方を見ていきましょう。

ここで紹介するのは、リスクとリターンのバランスを重視した配分例です。

もちろん、個々の状況や目標によって調整は必要ですが、ひとつの参考として活用してください。

株式投資:15%配分

10億円の15%、つまり1億5,000万円を株式投資に配分します。

この金額なら、複数の優良銘柄に分散投資することが十分可能です。

国内の大型株を中心に、配当利回りの高い銘柄を選ぶことで、安定的な収入源を確保できるでしょう。

具体的には、30~50銘柄程度に分散するのがおすすめです。

1銘柄あたり300万円から500万円程度の投資となり、特定の企業の業績に左右されにくくなります。

また、成長株と配当株のバランスも大切です。

配当株を7割、成長株を3割程度にすることで、定期的なインカムゲインを確保しながら、資産の成長も狙えます。

不動産投資:15%配分

不動産投資にも同じく15%、1億5,000万円を配分します。

この予算があれば、都心の優良物件を複数保有できるため、空室リスクを分散させながら安定した家賃収入を得られます。

東京都心のワンルームマンションなら、3,000万円から5,000万円程度で購入可能です。

3~5件の物件を所有することで、毎月の家賃収入は100万円以上になるケースも珍しくありません。

不動産投資の利回りは3~4%程度が一般的ですが、現物資産として保有できるという大きなメリットがあります。

インフレ対策としても有効な投資先といえるでしょう。

ETF(上場投資信託):10%配分

ETFには10億円の10%、1億円を配分します。

ETFは手軽に分散投資ができる優れた商品で、世界中の市場にアクセスできるのが魅力です。

おすすめは、国内外の株式ETFと債券ETFを組み合わせることです。

たとえば、米国株式ETFに4,000万円、国内債券ETFに3,000万円、REITのETFに3,000万円といった配分が考えられます。

ETFの平均的な利回りは4~6%程度ですが、流動性が高く、いつでも売買できるという利点があります。

資産の一部を機動的に運用したい場合には最適な選択肢でしょう。

プライベートバンク:20%配分

プライベートバンクへは10億円の20%、つまり4億円を預けることになります。

プライベートバンクは富裕層に特化した総合的な資産管理サービスを提供する金融機関で、専任のバンカーがあなただけのための運用プランを作成してくれます。

スイス系のプライベートバンクなら、世界中の優良な金融商品にアクセスできます。

日系のプライベートバンクでも、年利5~10%程度のリターンを目指した運用が可能です。

一般には公開されていない優良な投資案件にアクセス可能で、プライベートエクイティや特別な債券など、通常では手に入らない商品への投資機会が得られるでしょう。

またプライベートバンクの大きな魅力は、資産運用だけでなく相続対策や節税アドバイスも受けられ、あらゆる面から資産を守り育てるサポートを受けられること。

2億円という大きな金額を預けることで、VIPとしての特別なサービスを受けることができるでしょう。

10億円のプライベートバンク利用については、以下の記事も参考にどうぞ。

ヘッジファンド:20%配分

ヘッジファンドへは、10億円の20%にあたる2億円を配分します。

ヘッジファンドは市場環境に関係なく収益を追求する運用手法が特徴で、下落相場でも利益を狙えるのが大きな魅力です。

一般的に最低投資金額は1,000万円からですが、2億円もあれば複数のファンドに分散投資することも可能です。

たとえば、安定型のファンドに1億円、成長型のファンドに1億円という配分もよいでしょう。

ヘッジファンドの期待利回りは年10%以上のものも珍しくありません。

プロのファンドマネージャーが高度な投資戦略を駆使して運用するため、個人では難しい絶対収益の追求が可能になります。

市場全体が下落している局面でも利益を出せる可能性があるため、ポートフォリオ全体のリスクヘッジとしても機能するでしょう。

プライベートデットファンド:20%配分

最後に、10億円の20%にあたる2億円をプライベートデットファンドに配分します。

プライベートデットファンドは、非上場企業への融資を通じて安定的な収益を狙う投資商品です。

銀行融資が受けにくい中小企業に対して、ファンドが直接融資を行い、その利息収入を投資家に還元する仕組みになっています。

魅力的なのは、年利6~10%程度の比較的高い利回りが期待できることです。

また、株式市場の変動に左右されにくいため、ポートフォリオの安定性を高める効果があります。

最低投資金額は5,000万円から1億円程度が一般的ですが、2億円の資金があれば複数のファンドに投資して、さらなるリスク分散を図ることも可能です。

プライベートデットファンドは、まだ日本では認知度が低いものの、欧米の富裕層には人気の高い投資先です。

10億円の資産運用先において、新たな選択肢として検討する価値は十分にあるでしょう。

このように、株式、不動産、ETF、プライベートバンク、ヘッジファンド、プライベートデットファンドへバランスよく配分することで、10億円の資産を効率的に運用できます。

リスクを抑えながらも、年間5~7%程度のリターンを目指すことは十分に現実的といえるでしょう。

10億円を資産運用する際の最適な相談先とは

10億円もの資産を運用するとなると、個人の判断だけで進めるのは正直なところ難しいものです。

適切な専門家のサポートを受けることで、より効率的で安全な資産運用が実現できるでしょう。

ここでは、10億円の資産運用において頼りになる相談先について、それぞれの特徴を詳しく見ていきます。

専門家に相談すべき理由

10億円の資産運用において、専門家への相談は必須といっても過言ではありません。

なぜなら、この規模の資産運用では税務対策、相続プランニング、リスク管理など、考慮すべき要素が非常に多岐にわたるからです。

たとえば、投資で得た利益には約20%の税金がかかりますが、適切な税務対策により、この負担を大幅に軽減できる場合があります。

10億円の運用では、わずか数%の差でも数千万円単位の違いが発生します。

また、専門家は最新の市場動向や規制の変更にも精通しています。

個人では入手困難な情報や、富裕層向けの特別な投資機会についても教えてもらえるでしょう。

プロのアドバイスを受けることで、より確実で効率的な資産運用が可能になるのです。

IFAの役割と特徴

IFA(独立系ファイナンシャルアドバイザー)は、特定の金融機関に属さない中立的な立場から資産運用のアドバイスを提供する専門家です。

証券会社や銀行の営業担当と違い、販売ノルマに縛られることがないため、本当にあなたに適した商品を提案してくれます。

IFAの強みは、幅広い金融商品から最適なものを選べることです。

複数の金融機関の商品を比較検討し、10億円という大きな資産に見合った最良の選択肢を提示してくれるでしょう。

また、長期的な関係を築けるのもIFAの特徴です。

担当者が頻繁に変わることもなく、あなたの資産状況や目標を深く理解した上で、継続的なサポートを受けられます。

手数料は成果報酬型が多く、運用成績に応じて決まるため、IFAもあなたの資産を増やすことに真剣に取り組んでくれます。

10億円の資産運用を成功させるための実践的アプローチ

ここまで10億円の資産運用における基本戦略や具体的な商品について解説してきました。

最後に、実際に運用を始める際の実践的なアプローチについて、3つの重要なステップをお伝えします。

これらを確実に実行することで、10億円という大きな資産を着実に成長させることができるでしょう。

運用目的とリスク許容度を明確化する

10億円の資産運用を始める前に、なぜ運用するのか、どこまでリスクを取れるのかを明確にしておく必要があります。

たとえば、「老後の生活資金を確保したい」のか、「子どもに資産を残したい」のか、それとも「社会貢献のための資金を作りたい」のか。

目的によって最適な運用方法は変わってきます。

リスク許容度についても、年齢や家族構成、他の収入源の有無などを考慮して決める必要があります。

50代なら守りの運用、30代なら多少のリスクを取った成長重視という具合に、ライフステージに応じた判断が大切です。

また、精神的な面も無視できません。

資産が一時的に5%減っただけで眠れなくなるようなら、より保守的な運用を選ぶべきでしょう。

これらを明確にすることで、ブレのない一貫した資産運用が可能になります。

定期的な資産配分の見直しを実施する

10億円の資産運用では、年に1~2回は必ずポートフォリオを見直すことが重要です。

市場環境は常に変化しており、当初の配分比率が大きくズレてしまうことがあります。

たとえば、株式が大きく上昇して全体の30%になってしまった場合、リスクが高まっている可能性があります。

このような時は、一部を売却して他の資産に振り分ける「リバランス」を行いましょう。

また、人生のステージが変わったときも見直しのタイミングです。

退職したら守りの運用にシフトする、相続が発生したら税務対策を強化するなど、状況に応じた調整が必要になります。

定期的な見直しを怠ると、知らないうちにリスクが高まったり、機会損失が生じたりする恐れがあります。

専門家と相談しながら、適切なタイミングで調整を行いましょう。

富裕層限定の運用手法を実践する

10億円の資産があるからこそ活用できる、富裕層限定の運用手法を積極的に取り入れることも成功への近道です。

一般的な投資信託や株式投資だけでは、10億円という資産規模を活かしきれません。

ヘッジファンドやプライベートデットファンドなどといった「オルタナティブ投資」と呼ばれる運用手法も検討してみましょう。

これらは最低投資金額が高額な分、一般投資家には真似できない高いリターンが期待できます。

さらに、税制上の優遇措置を最大限活用することも忘れてはいけません。

富裕層向けの特別な制度や海外を活用した節税スキームなど、専門家のアドバイスを受けながら、効率的な資産運用を実践していきましょう。

よくある質問

10億円の資産運用について、多くの方から寄せられる質問をまとめました。

ここでは、特に重要な3つの質問にお答えします。

まとめ

10億円という大きな資産の運用では、「守りながら着実に増やす」という考え方が基本となります。

年利3~5%の運用でも年間3,000万円~5,000万円の収益が見込めるため、無理にハイリスクな投資をする必要はありません。

重要なのは、分散投資を徹底し、株式、不動産、ETF、プライベートバンク、ヘッジファンド、プライベートデットファンドなど、複数の資産クラスにバランスよく配分することです。

また、10億円の資産があれば、一般投資家にはアクセスできない富裕層向けの特別な金融商品も利用できます。

プライベートデットやヘッジファンドがその代表例です。

これらを上手く活用することで、より効率的な資産運用が可能になるでしょう。

ただし、10億円もの資産を個人で管理するのは簡単ではありません。

信頼できる専門家のサポートを受けながら、あなたに最適な運用プランを構築していくことをおすすめします。

10億円の資産運用を成功させ、次の世代により大きな資産を残せるよう、今すぐ行動を始めてみてはいかがでしょうか。

コメント